Financiamentos do BNDES para concessões em transportes no Brasil: uma análise a partir da ótica do desenvolvimento regional

Dante Chiavareto Pezzin

Mestre em Planejamento Urbano e Regional pela UFRJ, Bacharel e Licenciado em Geografia pela UNICAMP, Estágiou no Instituto Geográfico e Cartográfico (Secretaria de Planejamento e Desenvolvimento Regional do Estado de São Paulo)

1 Introdução

Ao longo dos últimos vinte e cinco anos, o processo de privatização da infraestrutura de transportes do Brasil alcançou números bastante expressivos. Ao final de 2014, os dados do setor indicavam que praticamente 100% da movimentação de mercadorias em ferrovias era operada pela iniciativa privada (AGÊNCIA NACIONAL DE TRANSPORTES TERRESTRES, 2014b). No setor rodoviário, as concessionárias controlavam a operação da infraestrutura de mais de 50% do total de mercadorias transportadas no país (Anuário Valor: Logística, 2014). No setor portuário, os terminais de uso privado movimentavam cerca de 65% da tonelagem de mercadorias em 2012 (AGÊNCIA NACIONAL DE TRANSPORTES AQUAVIÁRIOS, 2012). E com as recentes concessões de aeroportos, a iniciativa privada passou a controlar 67% da movimentação total de cargas e 44% da movimentação total de passageiros (EMPRESA BRASILEIRA DE INFRAESTRUTURA AEROPORTUÁRIA, 2012).

Tais indicadores demonstram que as concessionárias privadas passaram a controlar a operação da maior parte dos fluxos brasileiros, exigindo maior atenção sobre o tema, principalmente se observados alguns elementos sob a perspectiva do planejamento e desenvolvimento regional. A infraestrutura de transportes de um país desempenha papel fundamental dentro de sua dinâmica social e econômica, uma vez que promove a circulação de insumos e mercadorias, reduz custos produtivos e organiza os fluxos diversos, promovendo hierarquias entre as etapas de beneficiamento, transformação, consumo final, exportação e importação dos produtos em todos os setores da economia (Quadros; Ribeiro, 2008; Brandão; Corrêa, 1997). Além disso, a operação de ativos do setor pode se constituir como fonte relevante de recursos para o poder público, que podem ser obtidos, por exemplo, através da cobrança de taxas de movimentação portuária e ferroviária, que podem se constituir como mecanismo de financiamento contínuo para os investimentos no setor – do mesmo modo que ocorre em diversos países – ao invés de serem simplesmente canalizadas como rendimento sem contrapartidas para o setor privado.

Para além de regular a dinâmica produtiva, a infraestrutura de transportes também desempenha um caráter estratégico e de utilidade pública, impactando sob diversas formas a vida social, orientando posteriores localizações de equipamentos urbanos e unidades produtivas, engendrando fatores aglomerativos e, por consequência, condicionando o desenvolvimento territorial (Brandão, 1996). Desse modo, as decisões de investimento no setor “transportes” devem ser consideradas também e principalmente a partir de um ponto de vista de uso racional dos recursos públicos, que leve em conta as prioridades de redução das desigualdades regionais, universalização de direitos básicos e a disponibilização de serviços essenciais para a promoção do bem-estar da população brasileira.

No Brasil, o recente processo de transferência da operação dos principais ativos públicos da infraestrutura de transportes para a iniciativa privada, como diversos autores ressaltam, não foi realizado sem a oferta de uma série de instrumentos de apoio estatal (Ipea, 2010; Campos Neto; Moura, 2012; Vencovsky, 2011; Marchetti; Ferreira, 2012). Financiamentos públicos, subsídios diversos e isenções fiscais têm sido promovidos ao longo de todo o processo de privatizações para proporcionar às concessionárias alternativas atraentes de crédito, ótimas condições de investimento e elevadas taxas de retorno pela operação do setor, implicando em reduções expressivas das contrapartidas afirmadas como justificativa para as privatizações. Ao longo dos anos, a forma, o alcance e a dimensão dos mecanismos de incentivo estatais sofreram variações, do mesmo modo que se observam mudanças na redação dos contratos de concessão de acordo com a conjuntura econômica, o período de governo e as experiências anteriores, refletindo em grande medida a evolução do poder de barganha dos grupos de interesse envolvidos. Dentre os atores que participam ativamente do processo, o BNDES realiza estudos técnicos de infraestrutura logística, além de subsidiar análises setoriais através do Fundo de Estruturação de Projetos (FEP) do banco. Através desses mecanismos, o banco atua junto ao governo federal, com propostas e diretrizes para a modelagem das concessões e o financiamento público no setor.

Outro mecanismo de incentivo estatal oferecido pelo banco e que se constitui como um dos principais instrumentos proporcionados pelo governo federal para a iniciativa privada desde a década de 1990 são os financiamentos do produto BNDES Finem (Financiamento a Empreendimentos), que tem realizado operações de crédito com spreads inferiores aos praticados pelo mercado desde o ano de 2005, e com maior ênfase a partir do ano de 2007, constituindo-se então como uma das principais ações dentro do conjunto de medidas de estímulo anunciadas no Programa de Aceleração do Crescimento (PAC), com condições especiais para as concessionárias do setor transportes.

A combinação da redução dos spreads do banco com a redução contínua da Taxa de Juros de Longo Prazo (TJLP) foi um dos principais fatores observados para que a captação de recursos por parte das concessionárias crescesse numa escala exponencial. De acordo com estudos feitos pelo próprio banco (Bndes, 2010), a estimativa de participação no financiamento de toda a infraestrutura de transportes do país, para o triênio 2010-2013 era de 36% do total nacional (exclusive aeroportos). Diante da importância da atuação do BNDES no setor, o presente artigo procura compreender como se deu o ciclo de financiamentos do banco para as controladoras de concessões no setor transportes, enfocando o período que inicia a partir do ano de 2002 e procurando observar quais concessionárias e projetos adquiriram empréstimos, as dimensões e o ritmo desse processo.

2 Metodologia

A análise das ações de financiamento do BNDES para as concessionárias operadoras da infraestrutura de transportes brasileira partiu das planilhas de dados1 com as operações diretas (BNDES Finem) e indiretas não automáticas entre os anos 2002 e 2014 (inclusive). As operações diretas, de acordo com a definição do próprio banco, são os financiamentos concedidos, na maioria das vezes, a partir de R$ 20 milhões, em ações “realizadas diretamente com o BNDES ou através de mandatário (...) [onde] é necessário apresentar o pedido por meio da Consulta Prévia, documento em que são descritas as características básicas da empresa e do empreendimento para a análise do banco” (Bndes, 2015b). Nas operações indiretas não automáticas, o BNDES atua em parceria com “uma rede de instituições financeiras credenciadas” (Bndes, 2015b), na qual essas entidades fazem a análise do pedido de financiamento e assumem o risco e a negociação das condições para a liberação do crédito, a partir de algumas regras e exigências básicas do BNDES.

Posteriormente, as instituições financeiras repassam ao BNDES a mesma Consulta Prévia da modalidade direta, e a partir daí o banco avalia, aprova e repassa os recursos para o pedido de financiamento. As operações indiretas automáticas foram excluídas da análise deste artigo pelo seu baixo valor – máximo de R$ 20 milhões2. A partir das planilhas das operações diretas e indiretas não automáticas entre os anos 2002 e 2014, elaborou-se uma série histórica através da observação de todas as operações de financiamento para as concessionárias de infraestrutura de transporte no período, inclusive aquelas referentes às controladoras e que na descrição do projeto demonstravam estar destinadas a investimentos na infraestrutura concedida. Excluíram-se do objeto de estudo as operações de crédito para: transporte urbano, hidrovias, estaleiros navais, estruturas de apoio secundárias (por exemplo: geração de energia para regiões portuárias), pesquisas científicas, projetos sociais, recuperação ambiental, investimentos na marinha mercante e todos os investimentos de responsabilidade do poder público. Os financiamentos para estações de transbordo, pátios retroportuários e infraestrutura de integração modal foram incluídos, por se tratarem de infraestruturas diretamente operadas pelas concessionárias ou por desempenharem papel bastante relevante na infraestrutura controlada pelas empresas, assim como também foram incluídos os créditos para a emissão de debêntures, o apoio ao planejamento das concessionárias e todos os financiamentos de operadores dependentes e independentes, sempre que demonstrado o direcionamento de recursos para a infraestrutura de transportes concedida.

Para a seleção das operações de crédito realizadas pelo BNDES no setor, efetuou-se a observação das planilhas anuais disponíveis em endereço eletrônico, através da análise minuciosa da área operacional “Infraestrutura” e da localização de palavras-chave e adjacentes da área em questão, como “transporte”, “concessão”, “porto”, “terminal”, “rodovia”, “aeroporto”, “locomotivas”, além de nomes de concessionárias e operadoras, dentre outros termos relacionados ao setor. Acredita-se que este procedimento foi bastante suficiente para se chegar ao resultado mais próximo possível da realidade.

No que se refere à análise da distribuição dos financiamentos por concessionária, foram considerados aqueles ativos onde a empresa era a principal acionista ordinária da concessão ou do consórcio de empresas formado para gerir a infraestrutura de transportes. Além disso, optou-se pela inclusão dos créditos retroativos às fusões e aquisições das empresas. Desse modo, os recursos liberados para infraestruturas de transportes de concessionárias privadas, e que posteriormente foram adquiridas por outras concessionárias, foram contabilizados em favor dessas últimas. É o caso, por exemplo, da rodovia Transbrasiliana (SP), que pertencia à empresa BR Vias e recebeu financiamentos do banco em 2009 e 2010, sendo posteriormente adquirida pelo grupo Triunfo e, de acordo com essa proposta, contabilizada em favor desse último.

As operações de crédito destinadas para subsidiárias foram agregadas em favor da empresa principal como é o caso da CPC com a CCR e a Infravix com a Engevix. No balanço geral dos financiamentos, foram agregados também os recursos liberados para empresas pertencentes à mesma controladora (retroativos ou não), sempre que demonstrado na descrição do projeto o direcionamento das operações para a infraestrutura concedida como é o caso, por exemplo, dos investimentos dos grupos Rumo e Raízen na malha da ALL antes de seu controlador (Cosan) adquirir participação acionária relevante na concessão, ou então, as empresas subsidiárias do atual grupo Prumo (ex-grupo LLX): LLX Logística, Sudeste Operações Portuárias, Açu Operações Portuárias e Minas-Rio.

3 Financiamentos do BNDES para concessionárias em infraestrutura de transportes

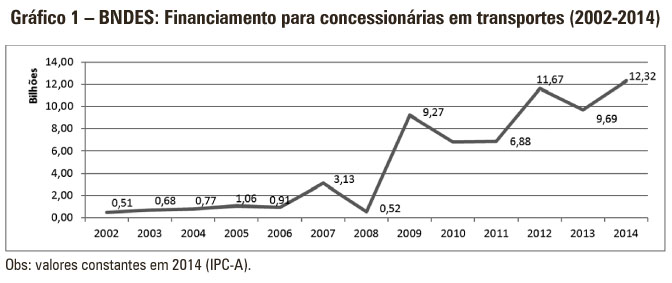

A partir dos dados obtidos para o período 2002-2014 foi possível realizar uma série histórica, onde se observou um aumento expressivo do volume de crédito anual concedido pelo banco para as concessionárias de infraestrutura de transportes no Brasil, especialmente a partir de 2009. No total, foram desembolsados R$ 56,276 bilhões em valores correntes, durante todo o período, como se vê no Gráfico 1.

Existe uma diferença bastante visível entre o período 2002-2008 e o que se inicia a partir de 2009, quando a crise econômica internacional estimula a ampliação da oferta de crédito e a redução nas taxas de juros. Não se trata apenas de uma nova postura de governo, através das medidas já comentadas pela introdução do PAC em 2007, mas também da privatização de novos ativos públicos do setor, como a Ferrovia Norte-Sul e a edição da segunda etapa do Programa de Concessões de Rodovias Federais (PROCROFE) entre 2007 e 2009, que formaram uma nova demanda de investimentos para a operação e a manutenção de infraestruturas de transportes. Esses fatores combinados contribuíram decisivamente para a elevação abrupta do volume das operações de crédito do banco, que saltou de uma média que mal alcançava a casa de R$ 1 bilhão (2002-2008) para um patamar superior a R$ 9 bilhões anuais (2009-2014). Quando o período 2009-2014 é isolado do restante, observa-se que este foi responsável por mais de 88% do volume de crédito total concedido na série histórica.

A soma de recursos entre os anos 2002-2008, em valores constantes, alcança cerca de R$ 7,6 bilhões, um número inferior até mesmo à média anual realizada a partir de 2009. Diversos investimentos se destacam a partir desse ano, como a construção do Porto de Açu, iniciada em 2009 em São João da Barra (RJ), a privatização de aeroportos, a partir de 2011, e o Programa de Investimentos em Logística (PIL) no ano seguinte.

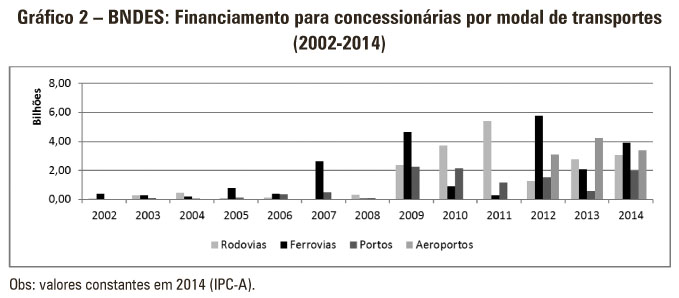

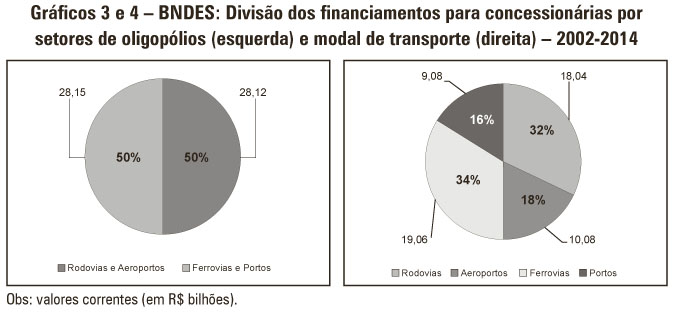

Neste quadro, observa-se de modo mais claro a divisão dos financiamentos entre os diferentes modais de transportes. Com a exceção do ano de 2007 – quando se realizaram volumosas operações de crédito para os grupos Vale e ALL no setor ferroviário e CSN no setor portuário – de fato é somente a partir de 2009 que o BNDES passa a direcionar seus recursos para as concessionárias de forma aparentemente sustentada. Ao longo do período 2002-2014, observa-se que dentre os quatro modais, a transferência de recursos foi predominantemente realizada para concessões de rodovias e ferrovias. O setor aeroportuário, por sua vez, em apenas três anos recebeu praticamente a mesma quantia que o setor portuário em treze anos. Isso pode ser explicado pelas condições de financiamento e investimento previstas nos contratos de concessão, a perspectiva de crescimento do setor nos próximos anos, a participação acionária relevante da Infraero nos consórcios e os expressivos valores de outorga obtidos em leilão. Se for considerada a divisão dos modais por setores de oligopólios3 entre os grupos de construção civil (rodovias e aeroportos) e grandes usuários (ferrovias e portos), temos uma divisão bastante equitativa, como se vê nos gráficos abaixo.

O montante de recursos distribuído para cada modal de transporte é condicionado por diversos fatores, como já comentado no caso dos aeroportos. Cada modal é condicionado por suas características particulares e outros fatores, como a política de investimento das controladoras, a redação dos contratos à época das concessões, o desenvolvimento da conjuntura econômica nacional nos últimos anos, as diferentes formas de apoio do governo, etc. Cabe também, portanto, analisarmos de modo mais detido os financiamentos realizados para cada modal.

3.1 Concessões em rodovias

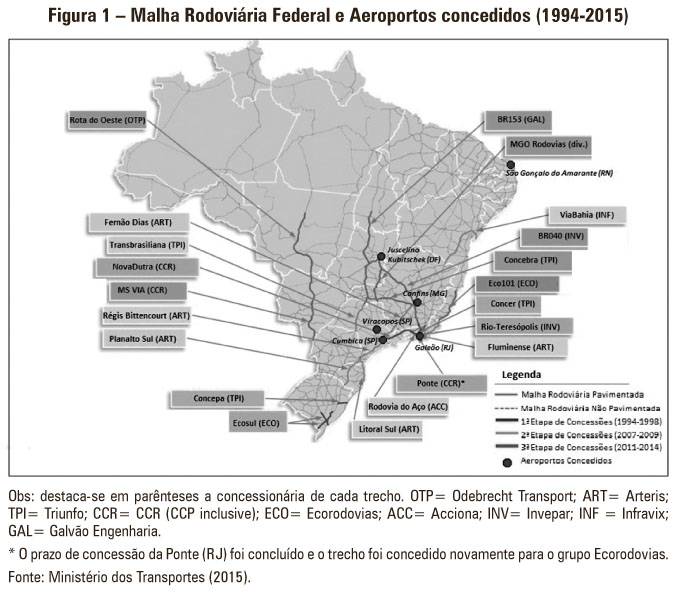

O Programa de Concessões de Rodovias Federais (PROCROFE) foi efetivado até o momento em três etapas, as quais, sucessivamente realizaram-se a partir das estradas mais conservadas e com melhores índices de tráfego (Ipea, 2010).

Após vinte anos da primeira concessão do programa, somadas as quilometragens das rodovias federais e estaduais concedidas, o Brasil apresenta o maior programa de privatizações de rodovias no mundo4, tendo concedido cerca de 12% de sua malha para as concessionárias, um índice bastante elevado se comparado à média mundial de 2% e de países como Estados Unidos, Alemanha e Reino Unido.

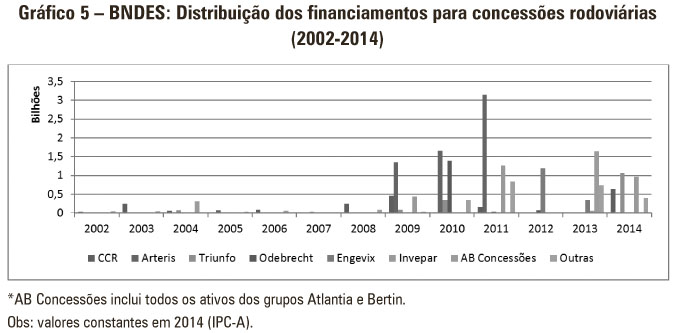

Seguindo a tendência geral observada no Gráfico 1 (p.178), os financiamentos destinados para o setor só ganham fôlego a partir de 2009, superando uma média que mal alcançava R$ 200 milhões anuais (2002-2008) para bater a marca dos R$ 3 bilhões entre os anos 2009 e 2014. Além da realização da segunda etapa do PROCROFE a partir de 2007, outros fatores também podem ter influenciado o crescimento exponencial dos financiamentos do BNDES: as novas concessões em estradas paulistas, a pouca disposição dos bancos privados em disponibilizar créditos para as obras previstas nos contratos de concessão, a aquisição de participações acionárias do BNDESPar e do FI-FGTS em algumas concessionárias e o Programa de Investimentos em Logística (PIL) anunciado em 2012, dando continuidade à terceira etapa do PROCROFE.

Apesar das empresas CCR, Arteris, Triunfo e AB Concessões terem obtido alguns financiamentos isolados antes de 2009 – basicamente por operarem concessões federais e estaduais antes da segunda etapa do PROCROFE – a grande maioria dos financiamentos concentrou-se a partir de 2009, de acordo com a tendência geral do BNDES, para manutenção e conservação de estradas. Nos últimos dois anos, observa-se certa diversificação das empresas beneficiadas pelos recursos distribuídos pelo banco, destacando-se os financiamentos para as concessionárias no âmbito do Programa de Investimentos em Logística (PIL), totalizando R$ 3,53 bilhões5. De modo diverso às concessões anteriores, os leilões de rodovias no âmbito do PIL avançaram para as regiões Centro-Oeste e Norte do país, consideradas de menor fluxo rodoviário de automóveis comuns e de maior interesse para a exportação de commodities agrícolas (soja, milho) e açúcar e álcool. Apesar da previsão de duplicação dos trechos concedidos por parte das empresas, o DNIT é responsável por cerca de metade das duplicações em quatro dos seis trechos concedidos (PEZZIN, 2014). O menor fluxo de automóveis estimado e o elevado poder de barganha das principais operadoras6 resultou também em maiores prazos de concessão – contrariando proposta do Ipea (2010) – e expansão dos financiamentos públicos, o que se confirma no Gráfico 5.

O financiamento do atual grupo AB Concessões em 2013, refere-se à construção do trecho leste do Rodoanel de São Paulo, um fato isolado no país, onde as concessões se caracterizam muito mais pela simples transferência de ativos para operação, manutenção e conservação do que para construção e duplicação, o oposto do observado na tendência mundial do setor rodoviário (Ipea, 2010). Destacam-se ainda no Gráfico 5, os recursos liberados para a Arteris, que entre os anos 2009 e 2011 recebeu cerca de R$ 4,91 bilhões (valores correntes) do BNDES. O grupo que possui algumas concessões estaduais em São Paulo foi também o grande vencedor da segunda etapa do PROCROFE, abocanhando cinco das oito concessões oferecidas pelo governo federal e criando uma situação momentânea de “duopólio” no setor rodoviário ao lado da CCR (Ipea, 2010). Em 2013 o grupo Arteris foi objeto de um Termo de Ajustamento de Conduta (TAC), por parte da ANTT, após receber diversas multas por descumprir as ações básicas previstas nos contratos de concessão das rodovias federais (Autopista.., 2013). Tal evento sugere que os recursos expressivos obtidos através do BNDES não foram utilizados de modo eficaz, a despeito das possíveis contrapartidas exigidas pelo banco. O mesmo pode-se dizer do grupo Engevix (Infravix), alvo do mesmo TAC, depois de receber mais de R$ 1,5 bilhão em financiamento para uma única rodovia (ViaBahia).

No que se refere à distribuição dos financiamentos por concessionária, observou-se a concentração dos recursos para um grupo restrito de sete grandes empresas: Arteris (28%), Invepar (13%), Odebrecht Transport Participações (12%), AB Concessões (10%), Engevix (9%), CCR (8%) e Triunfo (8%). Ao passo em que essas empresas abocanharam 88% do total dos recursos do BNDES para rodovias, outras dez concessionárias somadas ficaram com os restantes 12%. A origem das controladoras do setor é predominantemente ligada à indústria de construção civil, e em menor grau, fundos de pensão e de investimento.

3.2 Concessões em aeroportos

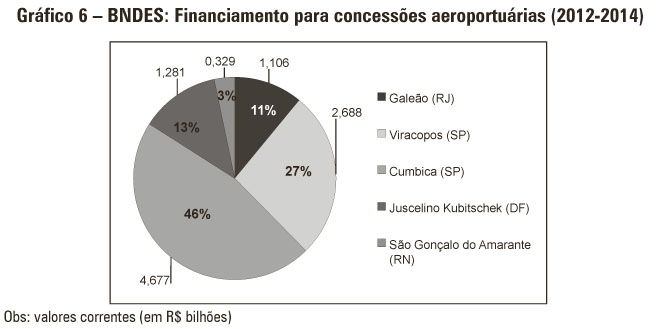

A participação relevante da Infraero nos consórcios, o valor exorbitante – R$ 45,4 bilhões – oferecido nas disputas e a necessidade de continuidade de obras em andamento em pleno período dos leilões pode ter contribuído para que o setor recebesse em menos de três anos um volume de operações de crédito maior do que o obtido pelo setor portuário em treze anos. O BNDES atuou na privatização do setor através de subsídio para os estudos da consultoria McKinsey & Company através do Fundo de Estruturação de Projetos (FEP). O banco também participou da modelagem do marco regulatório e garantiu o financiamento entre 70% e 80% do total de investimentos previstos nas obrigações contratuais, acelerando o repasse de recursos através de empréstimos-ponte, e no âmbito do PIL, proporcionando garantia de três anos de carência e vinte de amortização (Brasil, 2012).

Predominante na operação de ativos do modal rodoviário, o setor da construção civil também concentrou as disputas nos leilões de privatização de aeroportos realizados entre os anos de 2011 e 2013. Foram concedidos cinco entre os dez aeroportos mais lucrativos anteriormente operados pela Infraero, além de um para construção, o de São Gonçalo do Amarante (RN)7. No total o banco financiou entre 2012 e 2014, o montante de R$ 10,081 bilhões (valores correntes) para os consórcios liderados pelos grupos Triunfo (Viracopos), Invepar (Cumbica), Odebrecht (Galeão) e Infravix-Engevix (Juscelino Kubitschek e São Gonçalo do Amarante).

Em uma análise conjunta entre os Gráficos 5 e 6, destaca-se a relevante participação da Invepar nos financiamentos realizados pelo banco nos últimos três anos, totalizando cerca de R$7,08 bilhões. O fundo de investimento é constituído pela construtora OAS e pelos fundos de pensão estatais Petros, Funcef e Previ, mais dúcteis às diretrizes e intencionalidades do BNDES.

3.3 Concessões em ferrovias

As empresas estatais RFFSA, FEPASA e CVRD transferiram totalmente a operação de seus ativos entre os anos 1996 e 1998 para um seleto grupo de sete concessionárias e o grupo Vale. Após diversas fusões e aquisições entre as companhias, o setor reduziu ainda mais seu número de operadores sendo atualmente controlado por três grandes empresas: Vale, CSN e América Latina Logística (ALL), sendo que recentemente esta última cedeu participação relevante de seu controle para o grupo Cosan8, atualmente o maior acionista.

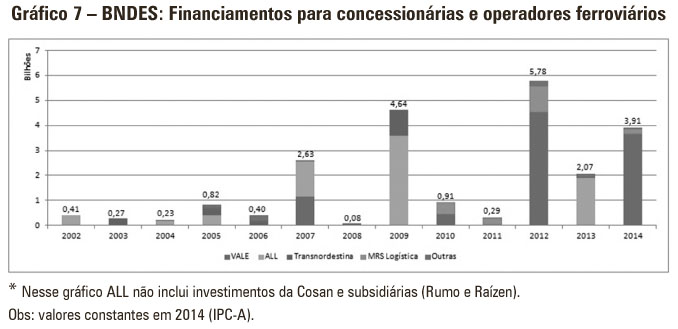

De acordo com Marchetti e Ferreira (2012), o BNDES financiou desde a privatização, cerca de 30% dos investimentos agregados em ferrovias no país, o que evidencia a importância da análise das operações de crédito do banco para o setor.

No total, o setor ferroviário recebeu aproximadamente R$ 19,060 bilhões (valores correntes) em financiamentos do BNDES ao longo dos treze anos da série histórica – a maior quantia dentre todos os modais de transporte. Observa-se que as operações de crédito mantiveram-se em níveis baixos, do mesmo modo que os investimentos em geral no setor até o ano de 2006 (Vencovsky, 2011). Nesse primeiro momento, a descrição dos projetos destacava basicamente a “modernização da malha”, “reforma de locomotivas”, “recuperação e adaptação” do material rodante e da via permanente, além da aquisição de vagões predominantemente ligados ao transporte de soja e seus derivados.

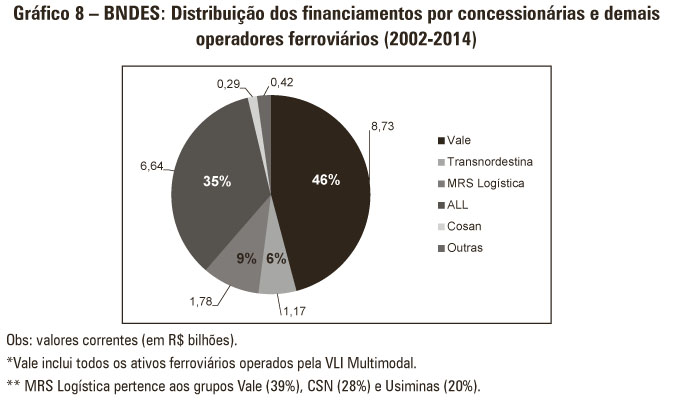

Os financiamentos do BNDES só adquirem fôlego no setor a partir de 2007, com interrupções esporádicas (2008, 2010 e 2011) que impedem afirmar a existência de uma trajetória sustentável do recente aumento de transferências de recursos para o sistema ferroviário nacional. A distribuição do total de financiamentos por concessionária foi realizada de acordo com o observado no Gráfico 8.

Como reflexo da concentração do número de operadores do setor, observa-se que 81% dos financiamentos do BNDES foram repassados para somente duas concessionárias. As maiores operações registradas referem-se à Estrada de Ferro Carajás (Vale), que recebeu ao longo do período observado o equivalente à R$ 8,6 bilhões (valores correntes) para expansão da malha e capacidade, além de obras em terminais ferroviários e aquisição de vagões predominantemente para o transporte de minério de ferro9. Nos dados observados, destaca-se também a baixa participação da concessionária Transnordestina (CSN), que apesar de controlar cerca de 15% da extensão total da malha brasileira, movimenta apenas 0,5% do total anual em tonelagem do sistema ferroviário nacional (AGÊNCIA NACIONAL DE TRANSPORTES TERRESTRES, 2014a), apresentando constantes atrasos em prazos de obras e indicadores de produção e acidentes piores do que os observados no período crítico pré-privatizações (AGÊNCIA NACIONAL DE TRANSPORTES TERRESTRES, 2006; 2014a)10.

Por sua vez, os investimentos da ALL concentraram-se nos anos 2007, 2009 e 2013, destacando-se para esta concessão os financiamentos obtidos também por demais operadores e usuários da malha da concessionária, como é o caso do grupo Rumo (braço logístico da Cosan), que vem realizando alguns investimentos nos últimos anos para adequar a infraestrutura da ALL para a exportação de açúcar e álcool. Grupos agroindustriais (Cargil, Caramuru e ADM) também vêm investindo na concessão para adequar a malha e o material rodante para o transporte de grãos, farelo de soja e óleo comestível. Isso se deu através da aquisição de vagões e locomotivas e a construção de terminais intermodais e de transbordo. O grupo Raízen (Shell/Cosan) também vem investindo na adequação da malha da ALL para o transporte de combustíveis.

A especialização do modal ferroviário brasileiro para a exportação de commodities agrícolas e minerais vem implicando, dentre outros problemas, na sujeição do setor à dinâmica das conglomerações setoriais e à diversificação das atividades das empresas atuantes. Assim, os constantes embates observados entre as concessionárias, operadores independentes e usuários é resultado, em parte, do que na prática se configurou como monopólios regionais das concessões, mas por outro lado, também das recorrentes fusões e aquisições entre companhias brasileiras e internacionais com forte interesse na exploração dos recursos naturais do país, além do fato que muitas vezes essas empresas atuam simultaneamente em diversos setores, como bem ilustra o caso da Cosan (derivados de petróleo, energia, açúcar e álcool, operadores logísticos, tradings agrícolas e especulação imobiliária).

3.4 Concessões de áreas em portos e terminais de uso privado

As privatizações no setor adquiriram uma versão contemporânea em 1993 com a chamada “Lei de Modernização Portuária” (Lei nº 8630/93), que regulou as concessões e a operação de terminais privados por vinte anos, sendo substituída apenas recentemente pela nova “Lei de Portos” (Lei nº 12815/13) em 2013. Ao longo desse período, antigos usuários assumiram a responsabilidade de operar boa parte do setor e realizar investimentos em equipamentos e na manutenção das instalações portuárias, se bem que os níveis de investimento se mantiveram bastante baixos até 2008 (Ipea, 2010). Como estímulo para os operadores e arrendatários, o governo ofereceu linhas de crédito especiais do BNDES (Finem e Finame) e promoveu isenções fiscais, através do programa REPORTO, iniciado em 2004 e que vem representando uma média de R$ 150 milhões anuais em renúncias do governo (Campos Neto; Moura, 2012).

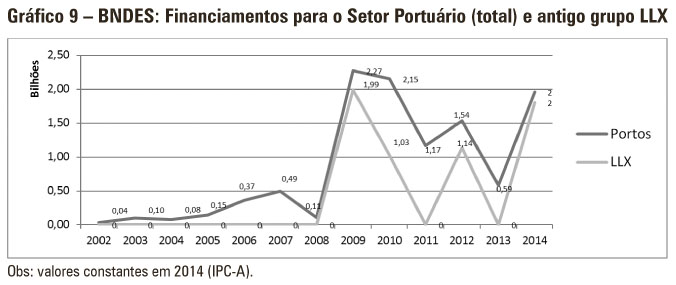

De acordo com o Gráfico 2 (p. 181), o setor portuário seguiu a tendência geral do BNDES, ampliando exponencialmente a média anual de recursos obtidos de R$ 0,19 bilhões (2002-2008) para R$ 1,61 bilhão (2009-2014). Contudo, apesar de observado o incremento nas operações de crédito do banco para o setor como um todo, um fator decisivo para esse fenômeno foi, sem dúvida, a decisão de construção de dois superterminais portuários pelo grupo EBX em São João da Barra (RJ) – o “Porto de Açu” – e em Itaguaí (RJ) – o “Porto Sudeste”. Através de suas subsidiárias, o grupo EBX recebeu vultosas operações de crédito do BNDES no período recente.

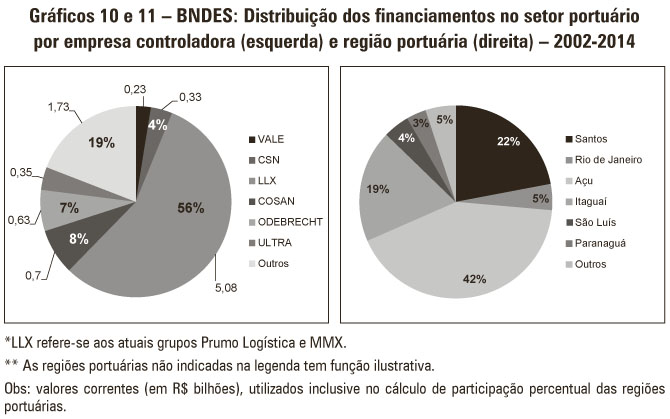

Posteriormente renomeadas e transferidas para empresas estrangeiras11, as atuais empresas Prumo (ex-LLX) e em menor medida, os investimentos do grupo MMX no Porto de Itaguaí (RJ) obtiveram um total de R$ 5,08 bilhões (valores correntes) no período 2009-2014, valor que corresponde a mais da metade (56%) dos financiamentos liberados pelo banco em toda a série histórica do setor. O Porto de Açu, em São João da Barra (RJ), recebeu recursos do BNDES para investimentos na movimentação de cargas gerais: produtos siderúrgicos, carvão, granito e contêineres, além da logística nas atividades de exploração e produção de óleo e gás na Bacia de Campos. Por sua vez, o denominado “Porto Sudeste” em Itaguaí (RJ), é basicamente especializado na exportação de minério de ferro.

Outras operações no período ficam por conta de diversos investimentos de menor escala do que os observados para o grupo EBX. Para a exportação de açúcar e álcool, destacam-se três financiamentos para o grupo Cosan no porto de Santos, estimados em R$ 670 milhões entre 2005 e 2010. Para a movimentação de granéis líquidos, o grupo Odebrecht (Embraport), também no porto de Santos, recebeu R$ 633 milhões em 2011 numa única operação. O grupo CSN, por sua vez, recebeu R$ 322 milhões na adequação de um terminal de carvão para a exportação de minério de ferro em Itaguaí (RJ) no ano de 2007. Outros processos de menor escala também se destacam, como a adequação do Porto de Paranaguá (PR) para o escoamento de grãos, os investimentos da Vale para exportação de granéis sólidos (minério de ferro) no Porto de Madeira, em São Luís (MA) e o financiamento contínuo (anual) entre 2005 e 2014 do grupo ULTRA através de sua subsidiária Tequimar, para os terminais de granéis líquidos da companhia em diversas regiões portuárias do país. A distribuição dos financiamentos concedidos no período em questão, por região portuária e por empresa controladora ficou distribuída de acordo com os seguintes gráficos:

Os gráficos acima demonstram bem a concentração de investimentos para as empresas e as regiões portuárias anteriormente controladas pelo grupo EBX. De acordo com os dados de financiamento do BNDES, durante o período analisado, cerca de 56% das operações de crédito em volume de recursos foram destinadas para os atuais grupos Prumo Logística e MMX e 61% foram empreendidos nas regiões de São João da Barra (RJ) e Itaguaí (RJ). No Gráfico 11 é possível observar a grande distância entre os recursos repassados para as três principais regiões portuárias beneficiadas (São João da Barra, Itaguaí e Santos) e as demais.

4 Balanço dos Financiamentos do BNDES para concessões em infraestrutura de transportes

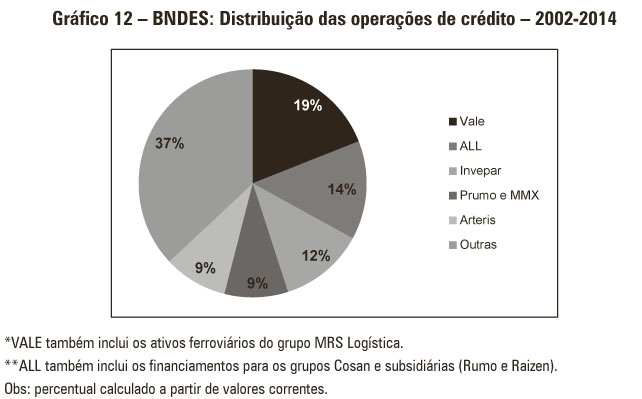

O BNDES financiou R$ 56,276 bilhões (valores correntes) de investimentos para as concessionárias do setor de transportes no Brasil em 209 operações de crédito, realizadas ao longo dos últimos trezes anos (2002-2014). De acordo com os dados observados, 88% das operações de crédito – em volume de recursos – foram realizadas apenas entre os anos 2009-2014, o que demonstra uma mudança abrupta no cenário do setor e na estratégia do banco e do governo federal. Os dados também indicam uma concentração excessiva das operações do banco para um seleto grupo de empresas, como se vê a seguir.

Do total de recursos liberados pelo banco no setor de concessões em transportes, cerca de R$ 35,547 bilhões – 63% do total – foram repassados para basicamente cinco controladoras de concessionárias: Vale, ALL, Invepar, Prumo e Arteris. Outras seis controladoras – Triunfo, Engevix, Odebrecht, CCR, AB Concessões e Transnordestina/CSN), quando somadas às cinco anteriores, completam 91% (R$ 51,580 bilhões) das operações de crédito para todos os modais de transporte do país (rodoviário, ferroviário, aquaviário e aéreo) enquanto outras 39 controladoras de concessionárias ou operadoras do setor receberam os restantes 9% (R$ 4,696 bilhões).

A concentração de quase dois terços das operações de crédito do BNDES para um restrito grupo de cinco operadores reflete parcialmente a própria concentração do controle do setor de transportes no Brasil. Mas se a estrutura de mercado oligopolizada do setor, observada em Pezzin (2014), for comparada com as ações do banco, especialmente nos últimos seis anos (2009-2014), vê-se que o BNDES tem financiado um grupo de operadores ainda mais restrito do que os oligopólios já existentes no setor. A constatação de um tratamento favorável para um número restrito de operadores não é novidade na história do banco, no que se refere ao setor de transportes. Ao menos desde o governo Juscelino Kubitschek (1956-1961) observa-se a concentração de operações de financiamento em transportes para um grupo restrito de atores privados, como bem exemplificam os casos da indústria de construção naval (Goularti Filho, 2011) e automobilística (Bndes, 1996). Na ditadura militar esse processo se acirra, e o estímulo à formação de monopólios e oligopólios se mantém nesses setores, estendendo-se também para a operação de serviços aéreos, marinha mercante e para a indústria de transportes em todos os seus modais. Ao longo da década de 1990, o apoio ao financiamento do processo de privatizações também demonstra a opção do Estado brasileiro de estimular a operação do setor de transportes sob o controle de um grupo restrito de empresas.

É verdade que dentre os cinco grandes concessionários do setor de transportes no Brasil, em alguns casos, existe uma espécie de influência por parte do governo federal, em virtude das participações do BNDESPar e de fundos de pensão de empresas estatais no controle de ações ordinárias de concessionárias, caso da Vale e da Invepar. Contudo, esse poder de influenciar está longe de representar uma capacidade de defesa do interesse público e do combate à desigualdade regional, quando se observam os projetos prioritários, o modo como estão sendo realizados e seus resultados12. Um fenômeno que reforça esse argumento está na recente onda de internacionalização do controle de ativos do setor de transportes. No setor aeroportuário, o governo federal restringiu a disputa nos leilões e privatização, definindo a participação de empresas estrangeiras como condição indispensável para a participação nos certames. Em metade dos leilões realizados, empresas estrangeiras abocanharam mais de 20% do controle das concessões13, nos aeroportos de São Gonçalo do Amarante/RN, Galeão/RJ e Juscelino Kubitschek/DF. No setor rodoviário, a participação estrangeira também é bastante relevante desde a Segunda Etapa do PROCROFE, em 2007, quando o grupo espanhol Obrascon Huarte Lain – OHL, ganhou cinco dois oito leilões realizados, compartilhando ao lado do grupo brasileiro CCR de um “duopólio” no setor (Ipea, 2010), que perdurou até meados de 2013. Atualmente os ativos da antiga OHL Brasil são administrados sob o rótulo da concessionária Arteris, ainda a segunda maior concessionária do país, controlada pela empreiteira Abertis (ESP) e pelo fundo de investimento Brookfield (CAN).

No setor ferroviário, o mesmo grupo Brookfield Asset Management (CAN) recentemente adquiriu participação acionária de 25,5% da VLI Multimodal, (operadora dos ativos logísticos do grupo Vale). Também em 2014, o grupo Mitsui (JAP) – que detém participação acionária no grupo Vale e o controle de alguns de seus ativos portuários – adquiriu 20% dos ativos da mesma concessionária. Desse modo, os grupos internacionais atualmente detêm o controle de 45,5% do total de ações ordinárias da VLI Multimodal, de longe a maior operadora do setor ferroviário brasileiro e a maior receptadora dos empréstimos do BNDES. No caso da ALL, além do banco perder a principal posição no bloco de controle da concessionária para a empresa Cosan, presenciou também o crescimento da participação estrangeira no grupo, com a inclusão da Texas Pacific Group (EUA). Somada à participação da Genesis Investment Management (EUA) e de outros acionistas (inclusive free float), os grupos estrangeiros já detêm, pelo menos, cerca de 18% das ações ordinárias da concessionária. Por fim, no setor portuário, as empresas do grupo EBX, que sozinhas abocanharam 56% de todo o financiamento do setor portuário no período analisado, foram repassadas nos últimos dois anos para o controle dos grupos internacionais EIG Management Company (EUA), Trafigura (HOL) e o fundo de investimento Mubadala (EAU). Vale lembrar também, que recentemente foi aprovada uma nova lei de regulação das atividades portuárias (Lei nº 12.815/13), favorecendo os interesses do oligopólio de grandes armadores internacionais, ao facilitar a execução de atividades de porto público em terminais de uso privado, acirrando o processo de privatização, flexibilizando ainda mais os direitos trabalhistas do que a legislação anterior (Lei nº 8630/93) e facilitando a captação de taxas de movimentação por parte do setor privado.

A perda do controle dos ativos concedidos para grupos internacionais revela tão somente a faceta mais perversa das privatizações. Inserido nas dinâmicas setoriais, em processos de concentração e centralização de capitais, o capital nacional tem participado de diversas fusões e aquisições, sendo beneficiado e estimulando cada vez mais uma visão reducionista dos investimentos no setor, como mera questão de eficiência logística para exportação. Para além da crítica ao recente processo de internacionalização do controle da infraestrutura de transportes do Brasil, o combate às desigualdades regionais também acaba influenciado pelo volume e a destinação do financiamento obtido pelas cinco grandes concessionárias. Como observado na seção introdutória, o processo de desenvolvimento regional não é uma questão subsidiária ou complementar aos investimentos do setor, mas sim, deve ser tratado como condicionante das decisões do poder público, uma vez que a concretização de novos ativos de infraestrutura de transportes não apenas regulam a dinâmica setorial do mercado (redução de custos logísticos), mas também desempenham papel estratégico e de utilidade pública, impactando diretamente na qualidade da vida social, orientando a localização de equipamentos públicos, estimulando ou reprimindo a diversificação da economia.

Numa análise dos projetos que receberam as maiores operações de crédito, observa-se que entre os principais ativos beneficiados pelo BNDES, destacam-se aqueles predominantemente ligados à exportação de minério de ferro. A Estrada de Ferro Carajás, o Porto de Madeira (MA) e o Porto Sudeste juntos receberam uma quantia de mais de R$ 10 bilhões em um período de oito anos. Em menor medida, observam-se ferrovias também ligadas à exportação de produtos e commodities agrícolas – soja e derivados (farelo e óleo), milho, açúcar e álcool – e minerais (carvão, bauxita), além de combustíveis e fertilizantes. O Porto de Açu, na região do norte fluminense, também irá dedicar um de seus dois terminais especialmente à exportação de minério de ferro (PORTO..., 2015), apesar do BNDES ter direcionado o financiamento para o segundo terminal, que movimenta cargas diversas (grãos, carvão, contêineres, granéis líquidos), além de dar suporte logístico à extração e produção de óleo e gás na bacia de Campos (RJ).

No setor rodoviário, estradas que não têm cumprido prazos de obras, como é o caso do Rodoanel (SP), ViaBahia e Fernão Dias, têm recebido as maiores operações de crédito. Recentemente, observa-se também a distribuição dos financiamentos no modal rodoviário para a realização de obras iniciais para duplicação parcial nas concessões realizadas no âmbito do Programa de Investimentos em Logística (PIL). Tal programa vem realizando concessões especialmente dedicadas à redução de custos logísticos da produção de soja, milho e outros grãos, como é o caso dos dois trechos da BR163.

As condições da privatização dos aeroportos de Galeão, Cumbica, Viracopos e Brasília parecem ter influenciado bastante na rápida liberação de recursos do banco para as concessionárias. A participação acionária relevante do governo federal, através da Infraero e a necessidade de continuidade e conclusão de obras que já estavam sendo realizadas no âmbito do PAC 2 explicam em boa medida a decisão pelo financiamento aos operadores do setor, bem como a garantia de financiamento público entre 70 e 80% do empreendimento. Com as privatizações concretizadas, a Infraero tem apresentado deficit operacionais, em virtude da perda de parte substancial da arrecadação de seus aeroportos mais lucrativos.

5 Considerações Finais

Ao longo dos últimos vinte e cinco anos, a iniciativa privada adquiriu progressivamente diversos ativos da infraestrutura de transportes brasileira, passando a operar mais de 50% dos fluxos de mercadorias no país. Tal evento implicou na transferência de boa parte do controle do planejamento do setor de transportes e, por consequência, de seus efeitos sobre a dinâmica do desenvolvimento regional. Nos últimos anos, esse fenômeno vem se agravando com as diversas fusões e aquisições que ocorreram entre as concessionárias, indicando um amplo processo de oligopolização e internacionalização do controle de ativos estratégicos da infraestrutura de transportes nacional e, por consequência, a privatização e a transferência de rendimentos e demais benefícios que deveriam ser aplicados para a problemática da questão regional brasileira. Como visto em outros momentos da história brasileira, tais eventos têm sido acompanhados de diversas denúncias de irregularidades, além da formação de cartel e corrupção entre as empresas participantes dos oligopólios setoriais14.

Ao longo da história brasileira, a infraestrutura de transportes tem se constituído como um dos principais elementos da problemática regional. Desde o início das privatizações no setor, nos anos 1990, o Estado brasileiro tem favorecido a concretização de projetos denominados como “corredores logísticos” em detrimento da utilização do potencial dinamismo dos investimentos para o fortalecimento de nexos regionais e a distribuição equânime e direcionada de recursos para propiciar melhor qualidade de vida à população brasileira (PEZZIN, 2014). No período recente, a questão regional tem sido tratada como mera distribuição regional de recursos para investimento, desconsiderando os elementos qualitativos fundamentais que garantiriam que essa distribuição contribua de fato para a redução das desigualdades regionais. Assim, nas sucessivas carteiras de investimento do governo e de suas entidades, o acesso à “bolsões de riqueza” e à implantação de corredores logísticos para extração mineral em regiões menos adensadas (caso da EF Carajás e do Porto de Madeira) tem sido evocados como atenuantes das desigualdades regionais, quando, em verdade, estão contribuindo para o acirramento dessa problemática.

O fato é que o governo federal vem sucessivamente perdendo qualquer preocupação diante da tendência ao acirramento das desigualdades regionais. No período contemporâneo, o tema é tratado, para usar as palavras do próprio BNDES, como um mero conflito entre o “aumento da disponibilidade de infraestrutura e a alteração incondicional das características locais influenciadas por essa mesma infraestrutura expandida” (Bndes, 2010, p. 267). O simples reconhecimento da possibilidade do acirramento de problemas decorrentes da intervenção local não é suficiente para o desenvolvimento de um critério coerente na escolha de projetos estruturantes do setor de transportes. No estudo preliminar de investimentos do banco para o triênio 2010-2013, observou-se apenas um comentário sucinto sobre a problemática do desenvolvimento regional.

A comunidade atingida pela infraestrutura em expansão deve, em contrapartida, ser beneficiada pelo crescimento econômico advindo do aumento da acessibilidade promovida por essa infraestrutura, notadamente pelo compromisso quanto à ocupação dos novos empregos pela população local, respeito às competências locais e à melhoria da qualidade de vida na região (Bndes, 2010, p.267).

Apesar do reconhecimento de que os investimentos em infraestrutura de transportes devem se dar de modo minimamente integrado à população local, a única medida concreta proposta é a de priorizar a contratação de trabalhadores locais para a realização momentânea do empreendimento. No mesmo estudo, o próprio banco reconhece a carência de uma metodologia mais apropriada ao tema das desigualdades regionais, no que se refere à escolha de projetos prioritários em logística, contudo, relegando o grave problema para a análise dos “próximos projetos”15. As diversas irregularidades na realização das obras do “Porto de Açu” e do “Porto Sudeste” (2009-2014), seus impactos ambientais, sociais e na saúde da população local, sua posterior desnacionalização exemplificaram bastante bem qual foi o custo da opção de não se pensar os investimentos em infraestrutura de transportes de acordo com uma perspectiva que compreenda o território como direito da população brasileira e o setor de transportes como um serviço de utilidade pública, potencial dinamizador de economias locais, diversificadas e sustentáveis. Ao invés de esperar que o problema das desigualdades regionais seja corrigido de modo espontâneo e complementar aos interesses do livre jogo do mercado, o BNDES e o governo federal precisam atuar de acordo com o interesse público, canalizando os recursos orçamentários, através de seus diversos instrumentos, para desestimular a utilização do território para interesses incompatíveis com a resolução das demandas mais urgentes do país.

A análise da série histórica obtida demonstra que as ações do banco e do governo federal dependem bastante e em boa medida refletem disputas entre grupos de interesse e frações de classe no uso dos atributos territoriais do país e dos recursos e mecanismos estatais. Nessa dinâmica, o “simples” objetivo da redução de custos logísticos muitas vezes choca-se com a indisposição do setor privado em assumir riscos e a reduzida capacidade fiscal do país em longo prazo, que pode ser afetada a qualquer momento pelo poder de veto que a política econômica ortodoxa impõe ao Estado brasileiro.

A facilidade na recente transferência de boa parte dos ativos concedidos para grupos internacionais reforça o argumento de que, se existe influência estatal em alguma medida nas principais concessionárias beneficiadas pelos financiamentos do BNDES, o interesse estatal não está em conformidade com o interesse público. A internacionalização do setor provoca o envio de remessas de lucro para o exterior e aumenta a vulnerabilidade externa dos ativos estratégicos do país. O processo de privatização, por sua vez, precariza as condições de trabalho e transfere a arrecadação de tarifas de movimentação de mercadorias para um seleto grupo de operadores privados, que poderiam ser utilizadas para incrementar o financiamento do setor de transportes, ou ainda, redirecionar os rendimentos para investimentos mais equilibrados do ponto de vista do desenvolvimento regional.

Notas

1 Disponíveis em: . Acesso em: 04 mar. 2015.

2 Existem ainda as operações mistas – combinação entre BNDES Finem e operações indiretas não automáticas – que não foram discriminadas pelo banco nas planilhas disponíveis ou não constituíram nenhuma das operações analisadas.

3 A divisão do controle das concessionárias por modais de transporte para oligopólios da construção civil (rodovias e aeroportos) e grandes usuários (ferrovias e portos) foi observada em Pezzin (2014). Disponível em: . Acesso em: 26 fev. 2015.

4 No que se refere à extensão pedagiada, a China ocupa a primeira posição mundial. Contudo, a administração da rede rodoviária nesse último país é predominantemente pública e prevê a retirada de pedágios de acordo com o retorno dos valores investidos na construção de novas estradas.

5 Valores referentes às concessões Concebra (Triunfo), Rota do Oeste (Odebrecht Transport), BR040 (Invepar), MS Via (CCR) e MGO Rodovias (Planalto).

6 A constituição de um oligopólio no setor foi estimulada desde a década de 1990, quando a pressão pela rapidez nos processos de privatização implicou na realização de concessões sob condições contratuais altamente vantajosas (índices de reajuste voláteis, ausência de projetos específicos e penalidades claras, permissão de disputa em mais de um leilão) e a constituição de entidades de defesa das concessionárias antes mesmo da criação das Agências Reguladoras do setor. Para Gomide (2013), os atores privados tiveram seus interesses cristalizados nas próprias regras e organizações institucionais configuradas e nos contratos firmados.

7 A localização dos aeroportos federais concedidos pode ser visualizada na Figura 1 (p.7).

8 Inicialmente atuando no setor de açúcar e álcool, o grupo Cosan diversificou sua atuação, com destaque para os setores de compra e arrendamento de terras, energia, combustíveis e logística. A empresa adquiriu cerca de 26,3% do total das ações da ALL e a principal posição no bloco de controle.

9 Parte indeterminada do crédito concedido para a Estrada de Ferro Carajás foi utilizada para obras no terminal portuário de Ponta da Madeira (MA), operado pela mesma companhia.

10 A Transnordestina Logística recebeu multas irrisórias e uma prorrogação de trinta anos de seu contrato, além de aportes de recursos públicos através do BNDESPar e da estatal VALEC.

11 As empresas MMX e LLX faziam parte do grupo EBX, criado pelo empresário Eike Batista, filho de Eliezer Batista da Silva, que por duas ocasiões foi presidente da então estatal Companhia Vale do Rio Doce (1961-1964 e 1979-1986), além de ocupar os cargos de Ministro das Minas e Energia (1962-1963) e a Secretaria de Assuntos Estratégicos (1992).

12 Ademais, essa influência do governo federal se mostrou incapaz ou condescendente diante dos processos de internacionalização – como visto nos casos do Porto de Açu e Sudeste – e oligopolização – como no caso da ALL, que recentemente teve reduzida a participação do BNDESPar e de fundos de pensão estatais no controle das ações ordinárias (exclusive Free Float), passando de um valor superior a 50% para cerca de 15%.

13 Seguem os dados: São Gonçalo do Amarante – Corporación América (ARG): 50%; Brasília – Corporación América (ARG): 25,5%; Rio de Janeiro – Changi (CHI): 20,4%; Belo Horizonte – Flughafen Zurich (SUI): 12,24% e Munich Airport (ALE): 0,51%; São Paulo – ACSA (AFS): 5,1%; Campinas – Egis Airport (FRA): 5,1%.

14 As controladoras Camargo Corrêa, Andrade Gutierrez, OAS, Odebrecht, Queiroz Galvão, Engevix e Galvão Engenharia constam na lista das principais envolvidas no cartel da Petrobras (PetrobrAs..., 2015). Além disso, constantes irregularidades foram apuradas ao longo da operação dos ativos públicos, compreendendo práticas como distorções bilionárias em aditivos contratuais (Concessão..., 2013) e envio ilegal de remessas de lucro para o exterior (Construtora..., 2013).

15 No documento setorial do BNDES “Perspectivas da Infraestrutura de Transportes e da Logística no Brasil” (Marchetti; Ferreira, 2012), o termo desenvolvimento/desigualdade regional é mencionado uma única vez. Ao final do texto, o banco apenas reconhece que esse tema é “complexo”. Já no livro “Perspectivas do Investimento: 2015-2018”, o panorama setorial de transportes se transforma em “Logística de Cargas” e a questão regional sequer é mencionada. Como novidade, observa-se em relação ao livro anterior, uma defesa ao incentivo do investimento estrangeiro.

Referências

AGÊNCIA NACIONAL DE TRANSPORTES AQUAVIÁRIOS (Brasil). Anuário Estatístico Aquaviário: apresentação. Brasília, DF: ANTAQ, 2012. Disponível em: . Acesso em: out. 2014

AGÊNCIA NACIONAL DE TRANSPORTES TERRESTRES (Brasil). Evolução do Transporte Ferroviário. Rio de Janeiro: ANTT, 2006. Disponível em: . Acesso em: nov. 2014.

______. Evolução do transporte ferroviário. Rio de Janeiro: ANTT, 2014b. Disponível em: . Acesso em: nov. 2014.

______. Infraestrutura. Rio de Janeiro: ANTT, 2014a. Disponível em: Acesso em: dez. 2014

ANUÁRIO VALOR: logística, Valor Econômico, Brasília, DF, mar. 2014.

AUTOPISTA pode perder concessão da BR-101 por não cumprir acordo com ANTT. Tudo sobre Floripa, Florianópolis, SC, 16 out. 2013. Notícias. Disponível em: . Acesso em: dez. 2014

BANCO NACIONAL DE DESENVOLVIMENTO ECONÔMICO E SOCIAL (Brasil). O BNDES e o plano de metas. Rio de Janeiro: BNDES, 1996.

______. BNDES Finem: linhas de financiamento. 2015(a). Disponível em: . Acesso em: 07 jan. 2015.

______. Perspectivas do investimento no Brasil: 2010-2013. Rio de Janeiro: BNDES, 2010.

______. Planilhas com operações diretas e indiretas não automáticas. Disponível em: . Acesso em: jan. 2015(b).

BRANDÃO, C. A. Telecomunicações e dinâmica regional no Brasil. 1996. 244 f. Tese (Doutorado em Desenvolvimento Econômico)–Instituto de Economia, Universidade Estadual de Campinas, Campinas, SP, 1996.

BRANDÃO, C. A.; CORRÊA, V. P. Papel sistêmico da infraestrutura econômica no processo de desenvolvimento: as novas formas de financiamento. In: Encontro da ANPEC, 25., 1997, Recife. Anais... Recife, 1997. p. 180-200.

BRASIL. Ministério do Planejamento. Programa de Aceleração do Crescimento 2007-2010 (Apresentação). Brasília, DF, MP, 2010. Disponível em: . Acesso em: dez 2014.

BRASIL. Ministério do Planejamento, Orçamento e Gestão. Programa de Investimentos em Logística. Brasília, DF: MPOG, 2012. Disponível em: . Acesso em: dez 2014.

______. Programa de investimentos em logística: ferrovias. Brasília, DF: MPOG, 2015. Disponível em: Acesso em: ago.2015.

BRASIL. Ministério dos Transportes. Transportes 2014 (e resultados 2011 a 2014). Brasília, DF: MT, 2014. Disponível em: Acesso em: ago. 2015.

CAMPOS NETO, C.; MOURA, F. Investimentos na infraestrutura econômica: avaliação do desempenho recente. Radar: tecnologia, produção e comércio exterior, Brasília, DF, n. 2, p. 9-20, 2012.

CONCESSÃO de rodovia gerou ganho indevido de R$ 2 bi, diz Artesp. Folha de São Paulo, São Paulo, SP, 19 jul.2013. Disponível em: . Acesso em: ago. 2015.

CONSTRUTORA espanhola retirou lucros, mesmo sem entregar obras. Folha de São Paulo, São Paulo, SP, 06 out. 2013. Disponível em: . Acesso em: ago. 2015.

EMPRESA BRASILEIRA DE INFRA-ESTRUTURA AEROPORTUÁRIA. Anuário estatístico operacional. Brasília, DF: INFRAERO, 2012. Disponível em: . Acesso em: dez. 2014.

GOULARTI FILHO, A. A história econômica da construção naval no Brasil: formação de aglomerado e performance inovativa. EconomiA, Brasília, DF, v. 12, n. 2, p. 309-336, mar./ago. 2011.

IPEA. Infraestrutura econômica no Brasil: diagnósticos e perspectivas para 2025. In: ______. Projeto perspectivas do desenvolvimento brasileiro. Brasília, DF: IPEA, 2010.

MARCHETTI, D; FERREIRA, T. Situação atual e perspectivas da infraestrutura de transportes e da logística no Brasil. Rio de Janeiro: BNDES, 2012.

PETROBRAS pretende processar empreiteiras por cartel. Valor Econômico, Brasília, DF, 23 abr. 2015. Disponível em: . Acesso em: 10 ago. 2015.

PEZZIN, D. C. Pelo direito ao território: estudo sobre a privatização da infraestrutura de transportes do Brasil. 2014. 182 f. Dissertação (Mestrado em Planejamento Urbano e Regional)–Instituto de Pesquisa e Planejamento Urbano e Regional, Universidade Federal do Rio de Janeiro, Rio de Janeiro, 2014. Disponível em: . Acesso em: fev. 2015.

Porto de Açu: o empreendimento. 2015. Disponível em: Acesso em: fev. 2015.

QUADROS, S.; RIBEIRO, G. (Coord.). Perspectivas do investimento em transporte. Rio de Janeiro: UFRJ, 2008. Relatório.

VENCOVSKY, V. Ferrovia e logística do agronegócio globalizado: avaliação das políticas públicas e privadas do sistema ferroviário brasileiro. 2011. 172 f. Tese (Doutorado em Geografia)–Instituto de Geociências, Universidade Estadual de Campinas, Campinas, SP, 2011.